SHARE THIS ARTICLE :

Annuellement, généralement au cours du premier trimestre, les travailleurs affiliés au deuxième pilier de prévoyance reçoivent un document administratif essentiel, le certificat LPP. Il s’agit d’une pièce maîtresse que tous les bénéficiaires doivent être en mesure de comprendre. Les explications suivantes vous guideront de manière claire à travers l’ensemble des informations, en mettant particulièrement l’accent sur les montants mentionnés.

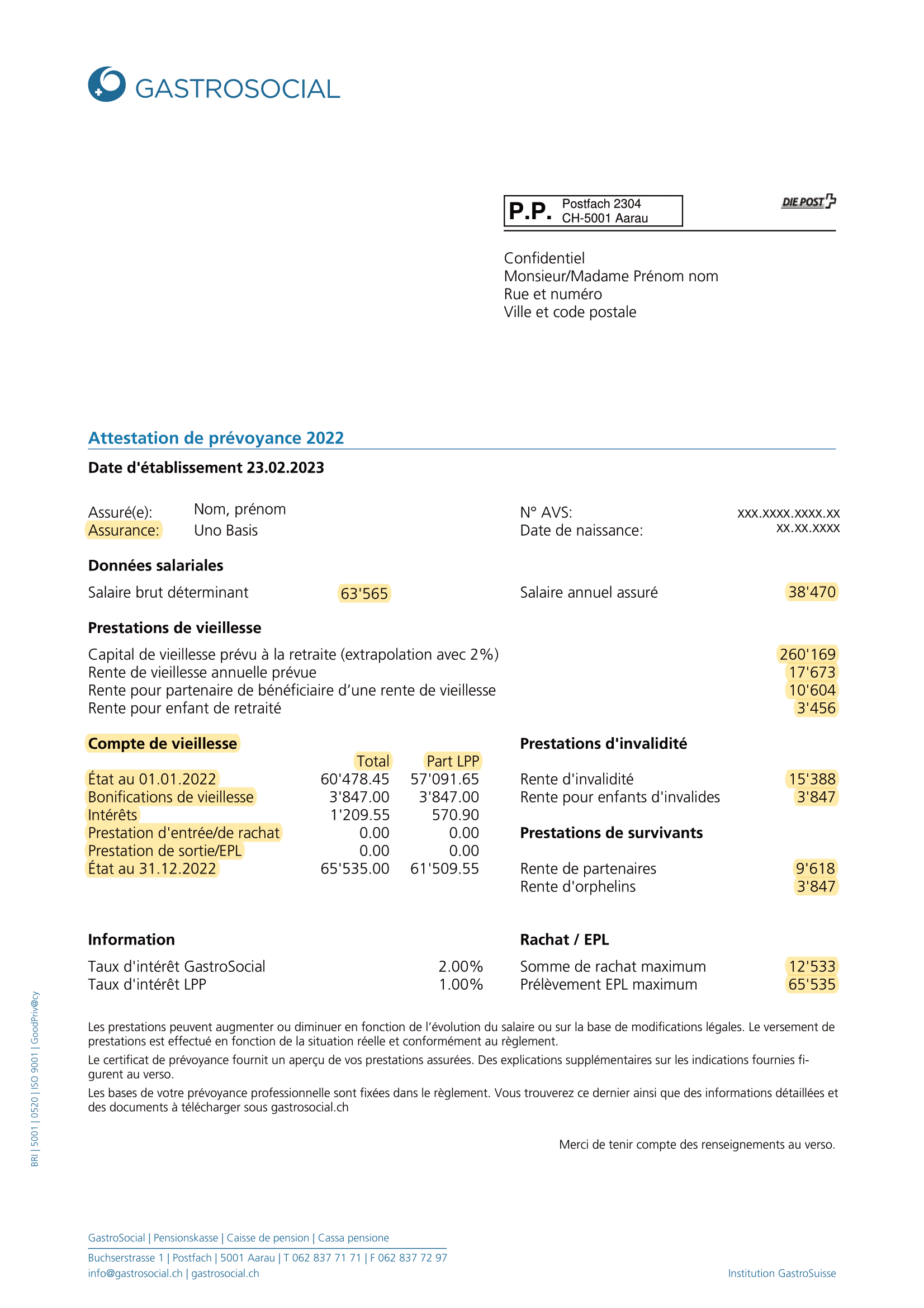

Découvrez nos clarifications détaillées concernant le certificat LPP, segment par segment.

Résumé de larticle sur le certificat LPP :

La LPP, ou Loi sur la Prévoyance Professionnelle, régit votre prévoyance professionnelle. Lorsqu’un entrepreneur engage des employés, il est tenu de s’affilier à une caisse de pension afin de garantir leurs cotisations LPP en vue de la retraite.

En d’autres termes, en tant qu’employé, une partie de votre revenu est dédiée à votre deuxième pilier, avec une portion des cotisations provenant de l’employeur et l’autre retranchée de votre salaire. Ces fonds sont transférés sur le compte d’une caisse de pension, qui sert également d’assurance en cas d’invalidité ou de décès.

Les conditions minimales sont définies par la loi et évoluent avec le temps. L’employeur a la possibilité d’offrir des avantages sociaux en versant un pourcentage supérieur, par exemple.

Un certificat LPP, ou certificat de prévoyance professionnelle, est un document exhaustif émis par le fonds de pension d’un employé. Annuellement, la caisse de prévoyance élabore ce document dans le but d’informer les cotisants sur l’évolution de leurs garanties. Il offre également une analyse détaillée des prestations liées au deuxième pilier de la prévoyance retraite.

La prévoyance retraite, complémentaire à l’Assurance Vieillesse et Survivants (AVS), résulte de cotisations comprenant des contributions tant de l’employeur que de l’employé. La part de l’employé est régulièrement déduite de son salaire, et le taux de cotisation est déterminé par la caisse de prévoyance, s’appliquant au salaire assuré.

En outre, l’employeur a la possibilité de verser une contribution excédentaire au-delà du montant requis. Une lecture approfondie du certificat LPP facilite la compréhension des notions telles que le salaire assuré et la part surobligatoire. Par ailleurs, quels éléments sont inclus dans le certificat LPP ?

Les certificats de prévoyance émis par différentes caisses de pension peuvent présenter des variations importantes. Cependant, le modèle de certificat ainsi que les explications fournies permettent de comprendre les données qui devraient également figurer sur votre certificat. Ces informations incluent la signification des différentes rubriques et les points auxquels il convient de prêter attention.

Voici quelques éléments clés à considérer :

Âge minimal de la retraite selon la LPP (Loi sur la Prévoyance Professionnelle) : 58 ans.

Prévoyance obligatoire selon la LPP : Elle s’applique aux salariés dont le salaire annuel est compris entre le «seuil d’accès» de 21’510 francs et un maximum de 86’040 francs.

Déduction de coordination : Ce montant, actuellement en 2023 de 25’095 francs, est soustrait du revenu annuel pour déterminer le salaire assuré. Ce dernier varie entre 3’585 francs au minimum et 60’945 francs au maximum.

Prévoyance surobligatoire : C’est la portion du salaire qui excède 86’040 francs par an. Selon le règlement de la caisse de pension, il peut également être possible de couvrir un salaire annuel inférieur à 21’510 francs.

Taux d’intérêt minimal : Il s’applique à l’avoir de vieillesse de la prévoyance obligatoire (1% en 2021). Chaque caisse de pension définit son propre taux d’intérêt pour la prévoyance surobligatoire.

Taux d’intérêt technique : Utilisé par la caisse de pension pour estimer le rendement futur du capital retraite. Un taux d’intérêt technique plus bas peut entraîner des intérêts et des intérêts composés moindres, et donc généralement une rente plus basse.

Taux de conversion : Il constitue la base du calcul de la rente de la caisse de pension. Pour la prévoyance obligatoire, il est de 6,8% lors de la retraite ordinaire. Chaque caisse de pension définit son propre taux de conversion pour la prévoyance surobligatoire.

Retrait de l’avoir de la caisse de pension : Vous devez décider si vous souhaitez recevoir votre avoir de caisse de pension sous forme de rente, de capital, ou une combinaison des deux (rentre pour les besoins de base, capital pour des dépenses extraordinaires).

Le certificat est spécifiquement conçu pour vous et comporte vos informations personnelles situées en haut du document. En plus de votre nom, prénom, et adresse, vous y trouverez votre numéro d’assuré, numéro d’AVS, ainsi que la date à laquelle vous avez adhéré à la caisse de pension concernée. Ces détails individuels visent à assurer une identification précise et une communication ciblée liée à votre situation en matière de prévoyance professionnelle.

Après avoir rappelé votre revenu annuel brut, qui est probablement déjà familier, le premier mystère de votre certificat de prévoyance se dévoile : le montant de coordination.

Qu’est-ce que le montant de coordination ? C’est la somme qui ne relève pas de l’assurance du deuxième pilier. Pourquoi ? Parce qu’elle est déjà couverte par le premier pilier, l’AVS.

En termes légaux, la caisse de pension peut déduire jusqu’à 25 095 CHF par an (en 2023). Avec l’entrée en vigueur de la nouvelle loi sur la prévoyance professionnelle, cette déduction de coordination ne sera plus un montant fixe, mais plutôt un pourcentage du salaire AVS. Par exemple, si votre salaire brut est de CHF 70’000, la déduction de coordination serait de CHF 60’000 x 20% = CHF 14’000, et votre salaire assuré serait alors de CHF 56’000.

Ce montant est spécifié sur votre certificat car votre employeur peut réduire, voire complètement compenser, cette déduction.

Prenons un exemple concret : Si votre salaire brut est de 110 000 CHF et que votre caisse de pension déduit le maximum légal, votre assurance couvre jusqu’à 84 905 CHF.

Si votre employeur couvre un montant supplémentaire de 10 000 CHF, votre revenu brut est alors assuré jusqu’à concurrence de 94 905 CHF. Et ainsi de suite…

En somme, votre salaire brut moins le montant de coordination, plus la participation éventuelle de votre employeur, équivaut au salaire assuré par votre prévoyance professionnelle.

La première section de cette partie du certificat présente une estimation de l’avoir prévoyance que vous pourriez potentiellement accumuler au moment de la retraite. Cette estimation repose sur deux montants, à savoir une estimation basse et une estimation haute.

Veuillez noter que le montant intitulé “dont part LPP” correspond à la part obligatoire du montant minimum exigé par la loi. À droite de cette valeur, vous trouverez le montant total, qui prend en compte la part surobligatoire en plus de la part obligatoire. La différence entre ces deux montants peut varier en fonction du plan choisi par votre employeur.

Le certificat inclut également les taux de conversion de la rente de vieillesse, essentiels pour estimer la rente résultant de votre capital. Le taux de 6,8% en 2023 est une référence importante, étant à la fois sensible et encadré par la loi. Cependant, il convient de noter que le gouvernement suisse manifeste une volonté de faire diminuer ce taux.

Une projection en cas de retraite anticipée est également envisagée par certaines institutions, permettant d’estimer votre rente en fonction de votre âge. Certains salariés peuvent prendre leur retraite de manière anticipée, à partir de l’âge minimum de 58 ans. Il est important de noter que plus la retraite intervient tôt, plus la rente est susceptible de diminuer.

Si vous souhaitez en savoir plus sur les cotisations LPP et sur la manière d’optimiser votre capital dans le deuxième pilier, un formulaire est disponible pour vous mettre en contact direct avec un professionnel du LPP. Si vous préférez ne pas contacter un conseiller, nous vous invitons à poursuivre votre lecture ci-dessous.

Le plan de cotisation constitue un élément essentiel pour la constitution de votre épargne retraite, avec des prélèvements mensuels de cotisations salariales et patronales effectués par la caisse de pension. Si l’employeur est tenu de respecter un montant minimum légal, la cotisation de l’assuré est automatiquement déduite de son salaire.

Comme mentionné précédemment, la part surobligatoire garantit des conditions d’assurance plus avantageuses. Cette composante permet à l’employeur, par exemple, d’améliorer votre capital vieillesse même si vous travaillez à temps partiel. La révision de la couverture de l’employeur offre également une protection financière accrue en cas d’invalidité.

La dernière section de votre certificat LPP revêt une importance particulière, portant sur l’état des comptes de votre 2ème pilier

Épargne : Dans cette section, la distinction claire entre la part obligatoire des cotisations LPP et la part totale est établie. Globalement, cette partie permet principalement d’établir un bilan du capital que vous avez accumulé entre le 1er janvier et le 31 décembre. Une autre information cruciale concerne la part surobligatoire : en soustrayant la part LPP du total, vous pouvez déterminer le montant de cette part surobligatoire, une donnée précieuse, notamment si vous envisagez de quitter la Suisse. Dans ce cas, il est vivement recommandé de consulter un spécialiste, en particulier en ce qui concerne le compte de libre passage.

Taux d’intérêt pour l’année concernée : Cette sous-section de votre certificat LPP représente simplement le montant disponible pour l’encouragement à la propriété du logement. Ce chiffre concerne les avoirs disponibles jusqu’à 50 ans dans le cas d’un versement anticipé. En effet, après cet âge, ce point n’est plus pris en compte. Le taux technique LPP est de 1% en 2023 et 1,25% pour 2024.

Les chiffres présentés dans cette section représentent les prévisions en cas de décès ou d’invalidité. En cas d’invalidité, le salarié ayant souscrit à la prévoyance professionnelle peut recevoir jusqu’à 40% de son salaire assuré. Cette rente d’invalidité a donc la priorité sur les prestations, contrairement à la rente décès, qui est généralement plus faible et soumise à des cotisations.

Rentes d’invalidité et de décès :

La prévoyance professionnelle couvre également l’assurance contre les risques de la vie. En cas d’invalidité, une rente annuelle est versée à l’assuré déclaré invalide à 70% après le délai d’attente. Le montant de la couverture dépend du degré d’invalidité et est spécifié dans le certificat LPP. En cas de décès avant la retraite, le bénéficiaire peut recevoir une rente annuelle, dont les détails exacts sont mentionnés dans le contrat de prévoyance et également indiqués dans le certificat LPP.

Rente d’invalidité temporaire :

En cas d’atteinte à la santé, l’assuré peut bénéficier d’une rente d’invalidité temporaire jusqu’à la reprise de ses fonctions. Toutefois, ce droit cesse à partir de l’âge de 65 ans. La caisse de pension couvre les contributions d’épargne de l’assuré et de l’employeur pendant la période d’arrêt du travail, estimées en fonction du salaire assuré avant la reconnaissance de l’invalidité.

Si le plan de prévoyance le prévoit, les enfants de l’assuré invalide peuvent également percevoir une rente jusqu’à l’âge de 18 ans, exceptionnellement prolongé à 25 ans si l’enfant poursuit ses études.

Rente de conjoint :

Le conjoint de l’assuré peut recevoir une rente en cas de décès de ce dernier. Bien que désignée comme une rente de conjoint, l’assuré peut accorder ce droit à son partenaire, sous réserve que le bénéficiaire ait partagé le même foyer pendant au moins 5 ans avant le décès. Le montant de la rente de conjoint, spécifié dans le certificat LPP, peut atteindre jusqu’à 45% du dernier salaire de l’assuré et peut varier en fonction de la caisse de retraite.

Enfin, cette dernière section vous informe sur le nombre de parts que vous pouvez racheter cette année. Elle précise également le montant total disponible si vous deviez retirer votre deuxième pilier avant la retraite, par exemple, pour un achat immobilier grâce au retrait EPL (Encouragement à la propriété du logement).

En conclusion, la prévoyance nécessite une vision claire. Nous avons exploré la manière de décrypter votre certificat LPP, vous permettant de connaître le montant que vous pouvez retirer, la part de votre revenu assurée par votre deuxième pilier, ainsi que l’évolution de vos rentes.

Remarque importante : La loi sur la prévoyance professionnelle est sur le point de changer. Le parlement a adopté le 17 mars 2023 une nouvelle réforme qui remaniera grandement les règles encore applicables fin 2023. Il est donc important de rester informé sur ces changements à venir.

N’oubliez pas que les réponses à ces questions peuvent varier en fonction de la situation individuelle. Il est toujours recommandé de consulter directement votre caisse de pension ou un professionnel de la prévoyance pour des conseils personnalisés.

Pour finir voici un exemple d’un certificat LPP, n’hésitez pas à nous contacter si vous voulez que notre équipe d’expert vous explique le votre lors d’un rendez-vous sans honoraire et sans engagement.

OBTENEZ VOS CONSEILS SUR VOTRE CERTIFICAT LPP